В данной статье мы разберем, что такое биржевые ордера (по-другому их еще называют приказы или заявки), рассмотрим виды ордеров, как ими пользоваться и как их выставлять через программу. Торговые операции, т.е. процесс посылки торговой заявки (выставления ордера) на покупку или продажу акций осуществляется через торговую платформу, которая представляет собой специальную компьютерную программу (терминал) для удаленного доступа через Интернет на фондовый рынок. Торговля акциями на бирже происходит ордерами, кратными 100 акций (по 100, 200, 300, 500, 1000 и т.д. акций).

Виды ордеров: Market Order, Limit Order, Stop Order и другие

Market Order — рыночный ордер, с помощью которого можно купить или продать акции по существующей на данный момент времени рыночной цене. Т.е. какая бы цена не была на рынке на акции данной компании, мы купим или продадим заданное количество этих ценных бумаг при отправке нами торговой заявки. Market Order подразделяется на Buy Market (заявка на покупку) и Sell Market (заявка на продажу).

Limit Order — это условный ордер, который должен исполниться только в том случае, если цена акции достигла определенного значения, заранее указанного трейдером. Так же, как и в предыдущем случае, разновидностями Limit Order-ов являются соответственно Buy Limit и Sell Limit. Buy Limit выставляется в расчете на то, что рыночная цена упадет до определенного уровня, а затем начнет расти. Sell Limit действует в обратном направлении, т.е. трейдер надеется на то, что цена будет повышаться до определенного уровня, а затем начнет падать.

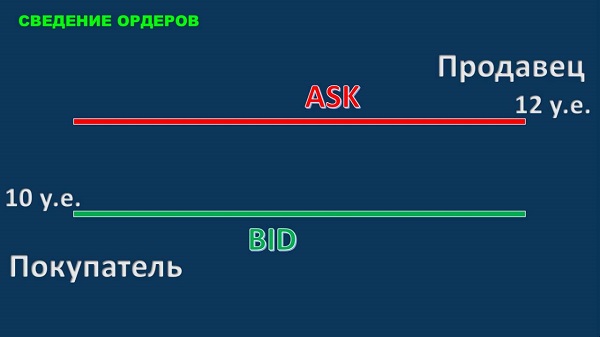

Существует также Limit NX Order. Это ордер, цена которого определяется автоматически исходя из спроса и предложения на рынке. Скажем, на стороне Bid (цена покупателей) у нас цена акции какой-то компании 33,95, а на стороне Ask (цена продавцов) — 33,78. В этом случае мы выставляем Limit NX Order на покупку акций по цене 33,78, торговая платформа срабатывает, и мы забираем наши акции по заданной цене. Но может получиться так, что в момент отправки заявки цена может немножко поменяться (помимо нас ведь на бирже еще много трейдеров, и кто-то раньше нас может отправить заявку на их покупку) и стать 33,80. Тогда из Limit NX Order наш ордер превращается в обычный Limit Order на покупку по цене 33,78. И если в будущем еще будут проходить торги по такой котировке, то мы купим акции по заданной цене. Это очень удобно, так как, например, при использовании того же Buy Market Order (заявка на покупку при любой цене) мы могли купить акции и по цене 33,90 (если спрос на акции резко возрос, то цена также стремительно пойдет вверх). Но для нас эта цена слишком высока, поэтому неинтересна.

Stop Order — такие ордера выставляются с целью ограничения возможного убытка. Также подразделяются на Buy Stop и Sell Stop. Отличие Stop Order-ов от Limit Order-ов заключается в том, что в первом случае мы страхуемся от возможного изменения рыночной цены в худшую для нас сторону (чтобы получить меньше убытков). Во втором же случае мы рассчитываем на изменение цены в лучшую для нас сторону с тем, чтобы получить максимальную прибыль.

Дополнительные условия к ордерам

В торговой платформе устанавливаются также определенные дополнительные условия к ордерам. В программе по умолчанию обычно указано обозначение Day — дневной ордер, согласно которому Лимит ордера и Стоп ордера активны в течение дня, т.е. в конце рабочего дня (в том случае, если цена акции не коснулась выставленного вами Стоп или Лимит ордера) данные ордера будут удалены.

MOС — специальный Маркет ордер, который гарантирует цену последней сделки и срабатывает при закрытии рынка. Обычно используется для закрытия позиции в конце рабочего дня.

Do Not Display — это запрет отображения операции в листе котировок и книгах специалистов, т.е. это скрытый ордер, который применяется с целью скрытия объемов своих продаж или покупок. Согласно правилам при использовании данного ордера минимальный объем акций для проведения операций по купле-продаже должен составлять 10000. Данным инструментом обычно пользуются крупные инвестиционные банки, хедж-фонды и другие крупные игроки на бирже.

AON — переводится как "все или ничего", используется как дополнительное условие для Лимит ордеров и требует полного исполнения своей заявки. Скажем, если мы хотим приобрести 500 акций (при этом нажимаем AON), а у продавца только 300 акций, то такой ордер исполняться не будет.

OPG — "market opening", ордер, который мы можем послать до начала торговой сессии и который будет гарантировать цену первой сделки на рынке.